Bei der Geldanlage sind viele Anleger auf der Suche nach der eierlegenden Wollmilchsau: Möglichst sicher soll sie sein, dabei das Maximum an Rendite erzielt werden und idealerweise jederzeit (verlustfrei) verfügbar. Berater stellen dieser Erwartungshaltung dann meist das „magische Dreieck der Geldanlage“ entgegen, um aufzuzeigen, dass es ein Zusammenspiel zwischen Rendite, Sicherheit und Liquidität gibt, in dem ein Kompromiss gefunden werden muss.

Ist dieser gefunden, steht im Investmentbereich eine unüberschaubare Vielzahl an möglichen Fonds zur Auswahl, die unterschiedliche Regionen, Branchen und Assetklassen fokussieren. Hier kommen Berater und ihre Kunden oft an ihre Grenzen. Denn hier auf das richtige Pferd zu setzen, erscheint unmöglich – entsprechend hoch ist das spätere Frustpotenzial beim Kunden.

Vom Kunden ausgehend gedacht

Eine noch relativ junge Assetklasse will es Beratern und Kunden einfacher machen: Strategiefonds, auch gemanagtes Portfolio genannt. Sie erfreuen sich wachsender Beliebtheit und finden sich mittlerweile in fast jedem Angebot der Versicherer für ihre fondsgebundenen Lösungen.

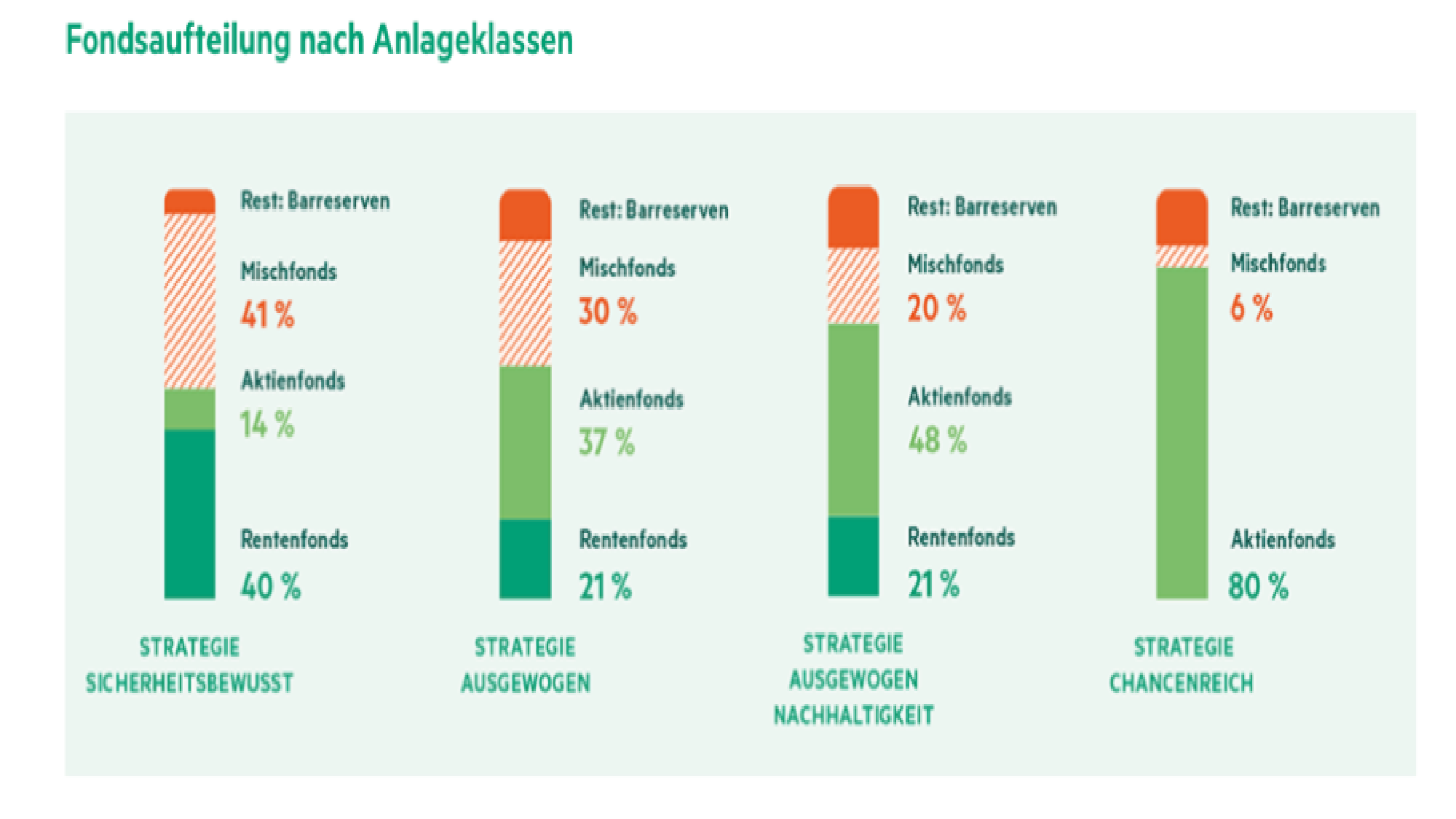

Strategiefonds legen sich nicht auf eine bestimmte Region oder Branche fest. Vielmehr denken sie den Investmentprozess vom Risikotypen des Kunden heraus. Statt der bevorzugten Region oder Branche, steht am Anfang die Frage: Was ist der Kunde für ein Anlegertyp? Ist sein Sicherheitsbedürfnis hoch ausgeprägt oder setzt er voll auf Chancen? Entsprechend lässt er oder sie sich einer bestimmten Strategie zuordnen. Gängige Bezeichnungen wie „sicherheitsbewusst“, „konservativ“, „ausgewogen“, „Wachstum“ oder „chancenorientiert“ geben Rückschlüsse auf die Zusammensetzung des Portfolios. Für sicherheitsliebende Anleger ist der Anteil an Aktienfonds geringer als in der Strategie, die vor allem Chancen sucht (siehe Grafik).

Professionelle Steuerung

Hinter den Strategien steuern Kapitalanlagespezialisten die Gewichtung und Zusammenstellung des Portfolios – immer passend zur übergeordneten Strategie. Als Dachfonds-Konstruktion setzt sich das Portfolio aus mehreren Einzelfonds der verschiedenen Assetklassen zusammen. Das verursacht tendenziell etwas höhere laufende Kosten als bei aktiv gemanagten Einzelfonds oder passiven ETFs. Dafür kann das Management die Vorzüge aller Assetklassen nutzen, in den jeweiligen Marktphasen deren Gewichtung anpassen und somit die Chance auf eine Outperformance der Benchmark erhöhen.

Anleger sollten sich bewusst sein, dass all das immer innerhalb der eingangs gewählten Portfoliostrategie erfolgt. Das hat Vor- und Nachteile. So kann die „sicherheitsbewusste“ Strategie die Aktienquote nicht beliebig erhöhen, wenn die Börsen gerade heiß laufen. Andererseits federt sie Abschwünge besser ab als das „chancenorientierte“ Pendant. Die Diversifikation bleibt also auf die jeweilige Strategie beschränkt.

Zurücklehnen und den Fonds arbeiten lassen

Strategiefonds eignen sich besonders für Kunden, die sich nicht selbst um das laufende Vermögensmanagement kümmern möchten. Gleichzeitig erleichtern sie Vermittlern die laufende Betreuung, da auch sie, die einst getroffene Anlageentscheidung nicht permanent überwachen müssen. Stattdessen sorgen Investment-Experten dafür, dass das entsprechende Anlageziel langfristig erreicht wird.